统一市场情绪操作手册:一个整合链上与媒体信号的分析框架

执行摘要

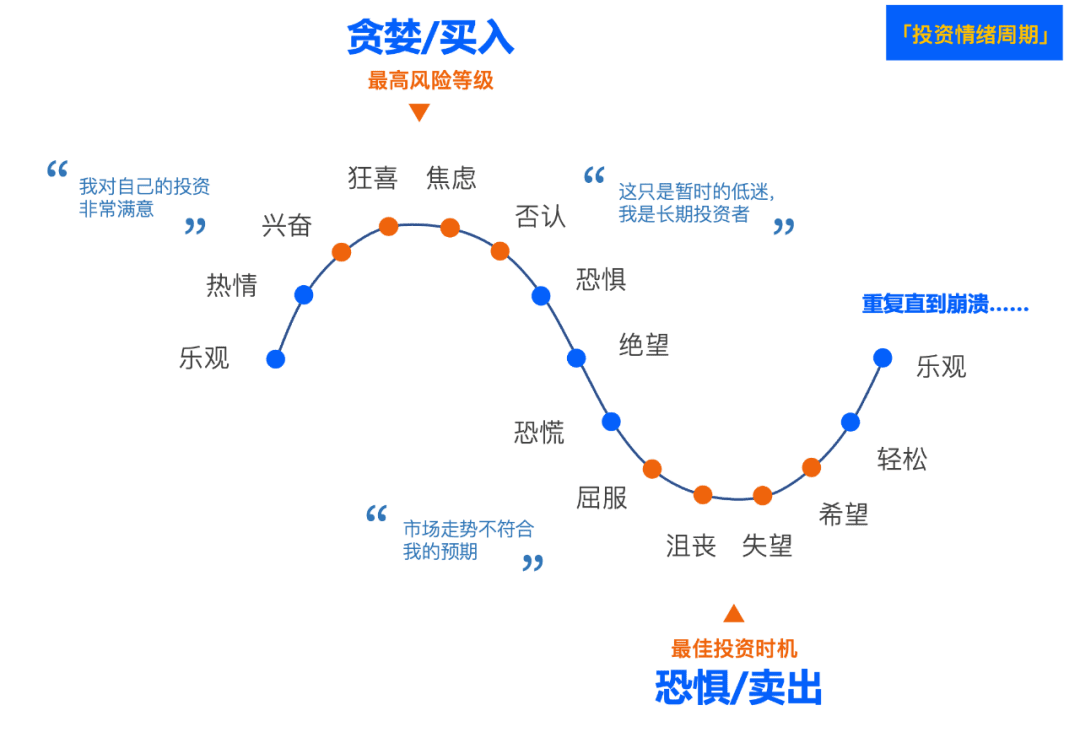

本报告旨在构建一个系统化的量化操作手册,用于追踪并解读市场情绪从“贪婪”到“极度贪婪”再到“恐慌”的完整周期。报告的核心论点是:市场情绪并非一个单一的数据点,而是两种现实——由链上数据所反映的“经济现实”与由社会及传统媒体所构建的“叙事现实”——之间相互作用的产物。在大多数情况下,这两种现实相互印证,共同推动市场趋势。然而,在市场的关键拐点,它们往往会产生显著分歧。

本手册提供了一个系统化的量化框架,旨在精确分析这种相互作用,并着重于识别当两种信号流发生分歧时出现的、具备高置信度的交易信号。通过解构两大情绪范式,本手册为个人研究者提供了一套从基本原理到实际应用的完整指南,旨在构建一个深刻、结构化且能够抵御市场噪音的认知体系。

第一部分:链上与社交情绪范式:一种机械性解构

本部分旨在深入剖析加密原生情绪分析工具的内在机理,从基本原理出发,逐层解析其核心指标。其根本目标是确立一个核心认知:链上与社交数据是衡量市场集体心理和经济行为的直接、未经过滤的量度,它为我们提供了一种在传统市场中无法获得的“基本事实” (Ground Truth)。

第1.1章:分类账作为情绪引擎——基本原理

将区块链理解为不仅仅是一个交易记录的分类账,而是作为一个透明、实时的经济行为与投资者情绪数据库,是进行有效市场分析的基石。与传统金融市场不同,区块链上的每一笔交易、每一次资本流动、每一个地址的持仓变化都被永久记录且对所有人可见。这为我们提供了一个关于资本流动、持有者信念以及网络健康状况的不可篡改的记录。

像 Santiment、Glassnode 这样的链上数据分析平台,其核心功能就是处理这些原始的区块链数据(例如,交易、地址余额),并通过复杂的算法和标记系统将其转化为有意义的、可供分析的指标。这个过程包括但不限于:标记已知的交易所钱包、识别矿工地址、追踪代币的生命周期(从被挖出到被花费的时间),从而将混乱的原始数据结构化为可操作的情报。

第1.2章:衡量贪婪与恐惧的核心链上指标

1.2.1 盈利能力与价值感知:MVRV与NUPL

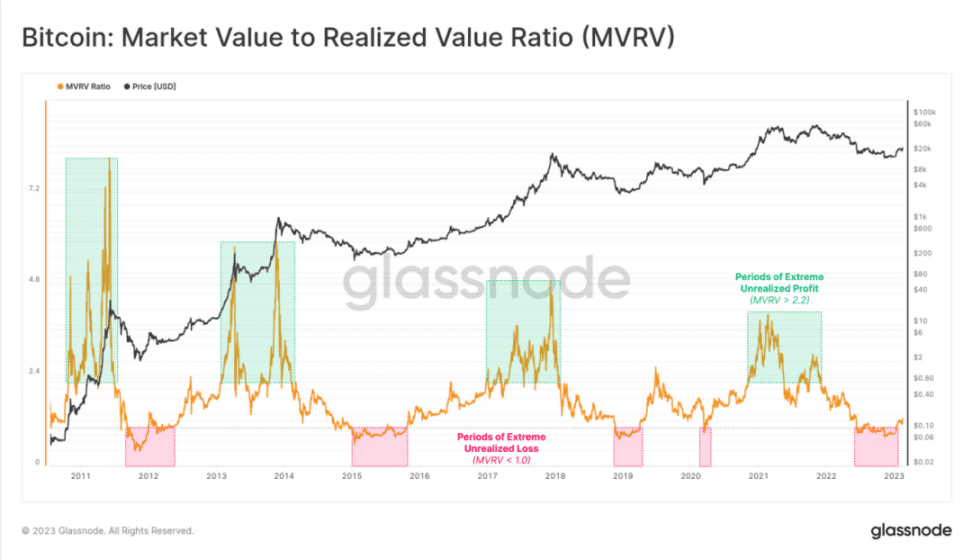

市场价值与已实现价值比率 (MVRV)

MVRV 是链上分析的基石指标之一,其计算方式为资产的“市场总市值 (Market Value)”除以其“已实现总市值 (Realized Value)”。市场总市值是众所周知概念(即流通供应量乘以当前价格),而已实现总市值的独特之处在于,它不是以当前价格,而是以每个代币最后一次在链上移动时的价格来计算其价值。因此,已实现总市值可以被视为整个网络所有参与者的总成本基础或收购成本。MVRV 比率实质上衡量了所有代币持有者平均的未实现盈利或亏损倍数。

解读MVRV阈值

通过历史数据回测,MVRV 比率在特定阈值附近表现出极强的信号意义:

- MVRV < 1: 这个区间被称为“价值低估区”或“投降区”。当 MVRV 小于 1 时,意味着市场总市值低于网络参与者的总成本基础,即平均而言,所有持有者都处于亏损状态。这种情况通常发生在熊市底部,标志着大规模的投降和潜在的市场底部。

- MVRV > 2-3: 这个区间被视为“价值高估区”或“风险区”。当 MVRV 比率显著高于 2(在历史早期甚至更高)时,意味着平均持有者拥有超过 100% 的未实现利润。随着这个比率的升高,持有者出售资产以实现利润的动机也随之增强,从而增加了市场的抛售压力,这往往是市场顶部的信号。

MVRV Z-Score

由于随着市场成熟和市值的增长,绝对的 MVRV 峰值在每个周期中都呈现出递减的趋势,直接比较不同周期的 MVRV 绝对值可能会产生误导。为了解决这个问题,MVRV Z-Score 被引入作为一个经过统计标准化的指标。它的计算方法是,首先计算市场总市值与已实现总市值之间的差额,然后用这个差额除以市场总市值的历史标准差。这个 Z 分数衡量了当前市场估值相对于其“公允价值”(已实现价值)的偏离程度。历史数据表明,当 MVRV Z-Score 超过 7 时,这是一个极其可靠的周期顶部信号,标志着市场进入了极度泡沫化的阶段。

净未实现利润/亏损 (NUPL)

NUPL 是 MVRV 指标的另一种标准化形式,它将市场的未实现盈利状态映射到几个直观的情绪区域:欣快/贪婪 (Euphoria/Greed)、信念 (Belief)、乐观 (Optimism)、焦虑 (Anxiety) 和投降 (Capitulation)。其计算方式为,用市场总市值减去已实现总市值,然后将结果除以市场总市值。当 NUPL 值超过 0.75 时,市场进入“欣快区”,这与历史上的市场顶部高度相关。

1.2.2 持有者行为与风险转移:SOPR与MVRV长/短期持有者差异

已花费输出利润率 (SOPR)

如果说 MVRV 衡量的是“未实现”的利润,那么 SOPR 衡量的就是“已实现”的利润。该指标追踪在特定一天内被花费(即交易)的代币是处于盈利状态还是亏损状态。其计算方法是用代币被花费时的价值,除以其被创造(即上次交易)时的价值。

- SOPR > 1: 意味着当天被卖出的代币平均是盈利的。在牛市中,持续高于 1 的 SOPR 值表明市场有足够的新需求来吸收获利了结的抛压。

- SOPR < 1: 意味着当天被卖出的代币平均是亏损的,这通常发生在熊市或剧烈回调期间,是恐慌性抛售的直接体现。在牛市趋势中,当 SOPR 短暂跌破 1 并迅速反弹回 1 以上时,这通常被视为一个“重置”信号,表明恐慌情绪已被市场消化,是潜在的买入机会。

MVRV长/短期持有者差异 (MVRV Long/Short Difference)

这是一个更深层次的指标,通过计算长期持有者(持币超过 155 天)的 MVRV 与短期持有者(持币少于 155 天)的 MVRV 之间的差异来衡量风险在不同市场参与者之间的转移情况。例如,Santiment 平台通过计算 365 天 MVRV 与 60 天 MVRV 的差值来实现。这个指标的价值超越了单纯的盈利能力分析,它揭示了市场结构的稳定性。

当长期持有者掌握着大部分未实现利润时(差异为正),市场结构相对稳固,因为这些参与者对价格波动不敏感,且持有信念更强。

然而,在牛市后期,长期持有者会开始分发他们的筹码给新入场的、更具投机性的短期持有者。当风险和未实现利润大规模地从“强手”(长期持有者)转移到“弱手”(短期持有者)手中时,MVRV 长/短期持有者差异会变为负值。这标志着市场结构变得极其脆弱,因为短期持有者在面临价格回调时更容易恐慌性抛售。因此,该指标从正值转为负值的交叉点,是一个预示市场可能发生重大趋势逆转的强大领先信号。

1.2.3 资本流动:追踪“聪明钱”

巨鲸交易与交易所流量

通过追踪诸如巨鲸交易数量和交易所净流量等指标,可以监控大额资本的动向。交易所净流量是衡量流入交易所的代币数量与流出数量之差的指标。

- 持续的净流出 (Outflows): 通常被视为看涨信号,表明代币正从流动性市场被转移到冷钱包中进行长期持有或积累。

- 持续或大量的净流入 (Inflows): 通常被视为看跌信号,表明持有者正将代币转移到交易所,准备出售。

这些数据直接追踪了市场上最具影响力的参与者的实际行动,而不是他们的言论或观点,因此具有极高的参考价值。

第1.3章:数字人群的脉搏——量化社交叙事

除了直接的经济行为数据,量化加密社区的讨论和叙事同样至关重要。Santiment 和 LunarCrush 等工具通过 API 接口抓取并分析来自 Twitter、Reddit、Telegram 等数千个加密货币相关社交渠道的数据,将非结构化的文本讨论转化为可量化的指标。

1.3.1 衡量注意力与主导地位

社交量 (Social Volume) vs. 社交主导地位 (Social Dominance)

区分这两个概念至关重要。

社交量是指提及某个特定资产的原始帖子或评论的数量,是一个绝对值。而社交主导地位则衡量该资产在整个加密货币讨论中所占的“话语权份额”,通常是相对于市值排名前 100 的资产的总社交量来计算的。

这种区分揭示了一个核心概念:加密市场的集体注意力是一种有限的、稀缺的资源。社交量可能会产生误导,因为在市场整体活跃度上升时,几乎所有资产的社交量都可能增加。相比之下,社交主导地位将注意力视为一场零和游戏。一个资产社交主导地位的飙升,必然意味着其他资产注意力的相对下降。因此,社交主导地位是追踪叙事热点和资本轮动的直接代理指标。历史数据表明,当一个资产的社交主导地位达到极端峰值时,通常意味着市场对该资产的炒作达到了顶峰,这往往与局部价格顶部同时出现。

1.3.2 综合评分:LunarCrush Galaxy Score™

综合评分系统试图将多个维度的信息融合为一个单一的、易于解读的指标。LunarCrush 的 Galaxy Score™ 是一个典型的例子,它结合了四个关键的性能指标:

- 价格得分 (Price Score): 基于移动平均线等技术指标,衡量资产的市场价值趋势。

- 社交情绪 (Social Sentiment): 通过 NLP 分析,量化在线讨论的整体看涨或看跌情绪。

- 社交影响 (Social Impact): 衡量社交活动的绝对数量、互动深度和影响力,反映资产的市场认知度。

- 相关性排名 (Correlation Rank): 一种算法,用于确定社交数据与资产价格或交易量变化的相关性强度。当价格、情绪和社交量同步变动时,该得分会增加。

这种综合评分模型为快速评估一个项目的整体健康状况和市场动能提供了便利。

第二部分:传统新闻情绪范式:一种方法论批判

本部分将对基于传统新闻的情绪分析方法进行严谨的剖析,阐明其工作机制,并重点批判其固有的结构性缺陷。这种批判性视角对于理解为何新闻情绪经常与链上现实脱节,以及为何这种分歧本身就是一种有价值的信号至关重要。

第2.1章:金融新闻的自然语言处理(NLP)流程

传统的情绪分析依赖于自然语言处理 (NLP) 技术,将海量的非结构化文本数据转化为定量的、可分析的情绪分数。

数据来源

典型的数据来源包括专业的新闻通讯社(如路透社、彭博社)、主流财经媒体、公司财报、以及各类新闻聚合平台的 RSS 订阅源。

方法论

主要有两种技术路径将文本转化为情绪分数:

- 基于词典的方法 (Lexicon-Based): 这是最基础的方法。它依赖于一个预先定义好的金融词典,其中包含了大量被标记为正面(如“增长”、“盈利”)或负面(如“亏损”、“风险”)的词汇。算法通过统计一篇文章中正面和负面词汇出现的频率来计算一个总体的情绪分数。这种方法简单快速,但严重缺乏对上下文的理解能力。

- 机器学习/深度学习模型: 更先进的方法使用在海量金融文本上预训练的机器学习模型,如专门为金融领域优化的 BERT 模型 (例如 FinBERT)。这些模型能够理解词语在特定语境下的含义、识别金融术语以及捕捉更复杂的句子结构和情感色彩,从而提供更准确的情绪评分。

第2.2章:固有的局限性——为何新闻是一面有瑕疵的镜子

尽管技术不断进步,但基于新闻的情绪分析本身存在几个无法根除的结构性缺陷,使其在反映真实市场动态方面存在偏差。

信号延迟性 (Latency)

新闻报道的产生和传播链条存在固有的时间延迟。从一个市场事件实际发生,到记者获悉、撰写报道、编辑发布,再到 NLP 算法抓取并分析,整个过程需要时间。在瞬息万变的加密市场中,几小时甚至几分钟的延迟就可能使一个信号完全失效。

叙事偏见与框架效应 (Narrative Bias and Framing)

新闻并非对现实的纯粹客观记录,而是一种经过构建的叙事。新闻机构有其编辑立场和商业考量,记者在报道时会选择特定的角度和词汇来“框定”一个故事,使其更具吸引力或符合某种议程。这意味着 NLP 模型分析的往往是“关于市场的故事”,而不是市场本身。

语义与语境挑战 (Semantic and Contextual Challenges)

金融语言充满了专业术语、隐喻和复杂的条件句,这对 NLP 模型构成了巨大挑战。例如,“尽管财报超出预期,但宏观前景仍存不确定性”这样的句子包含了正反两种情绪。此外,讽刺、反语等复杂的语言现象也极易导致模型误判。

反身性与反馈循环 (Reflexivity and Feedback Loops)

在市场极端情绪阶段,新闻情绪的主要价值并非作为预测指标,而是作为衡量当前市场“反身性”反馈循环强度的标尺。反身性理论指出,市场参与者的偏见会影响市场价格,而变化了的价格反过来又会改变参与者赖以决策的“基本面”,形成一个自我强化的循环。

- 在牛市中,积极的新闻报道鼓励买入,推高价格,而上涨的价格又会催生更多积极的报道,形成正反馈循环。

- 在熊市中,负面新闻则会引发抛售,导致价格下跌,从而产生更多负面新闻,形成负反馈循环。

在这种情况下,一个持续走高或走低的新闻情绪分数,实际上只是在量化这个自我强化循环的强度。然而,这种循环本质上是不可持续的。因此,一个极端的新闻情绪分数不应被解读为“买入”或“卖出”的直接信号,而应被视为一个“系统不稳定性”的警报。它表明市场叙事已经与基本面严重脱节,一旦遭遇与之相悖的现实(例如,负面的链上数据),就极易引发剧烈的价格修正。

第三部分:统一操作手册:融合、分歧与决策

这是本手册的核心部分,旨在将前述两种情绪范式整合到一个统一、可操作的分析框架中。本章将从定义清晰的市场状态开始,逐步建立一套用于解读信号组合的规则,并最终形成一个完整的决策流程图。

第3.1章:信号整合的量化框架

为了将抽象的“贪婪”或“恐惧”转化为可衡量的市场状态,我们必须为关键指标设定明确的、基于历史数据验证的量化阈值。下表构建了一个市场情绪状态定义矩阵,为后续的分析提供了一个客观、一致的分类标准。

表1:市场情绪状态定义矩阵

| 情绪状态 |

链上/社交指标 (主要信号) |

传统新闻指标 (次要信号) |

| 恐慌/投降 |

MVRV Z-Score < 0; NUPL < 0 (投降区); SOPR 持续 < 1; 交易所净流量: 大量流入 |

新闻情绪分数 < 0.2; 负面关键词 (“崩盘”、“骗局”) 频现 |

| 恐惧/焦虑 |

MVRV Z-Score: 0-1; NUPL: 0-0.25 (焦虑区); SOPR 在 1 附近徘徊 |

新闻情绪分数: 0.2-0.4; 叙事聚焦于不确定性、监管风险 |

| 中性/盘整 |

MVRV Z-Score: 1-2.5; 长期持有者积累; 短期持有者 SOPR 接近 1 |

新闻情绪分数: 0.4-0.6; 新闻报道平衡或数量较少 |

| 贪婪/乐观 |

MVRV Z-Score: 2.5-5; NUPL: 0.5-0.75 (信念区); SOPR 持续 > 1; 交易所净流量: 持续流出 |

新闻情绪分数: 0.6-0.8; 积极叙事 (大规模采用、价格目标) |

| 极度贪婪/狂热 |

MVRV Z-Score > 7; NUPL > 0.75 (欣快区); 社交主导地位飙升 > 20%; 巨鲸向交易所大量流入 |

新闻情绪分数 > 0.8; 主流媒体广泛报道; “这次不一样”的叙事 |

第3.2章:解读信号一致性——确认模型

当链上/社交指标与传统新闻指标同时指向同一种情绪状态时(例如,两者都处于“贪婪/乐观”区间),可以认为当前的市场趋势得到了双重确认。

为了量化这种确认的强度,可以构建一个确认强度评分 (Confirmation Strength Score, CSS)。这是一个简单的评分模型(例如,1-5分制),其分数由两个范式中关键指标的对齐数量决定。例如,当 MVRV、SOPR、交易所流量、新闻情绪分数和社交主导地位这五个核心指标全部指向看涨时,可以给予 5/5 的最高分,这表明当前是一个由基本面和市场叙事共同驱动的、非常强劲的上升趋势。

第3.3章:分歧论——当矛盾成为最清晰的信号

本框架的核心原则是:客观的经济现实(链上数据)与主观的叙事(新闻/社交媒体)之间出现的显著分歧,是预示市场主要拐点最强大、最可操作的信号之一。整个分析框架都应以有效探测此类分歧为首要目标。

看跌分歧 (隐藏的疲软)

信号特征: 市场充斥着狂热的新闻和社交媒体情绪(新闻情绪分数高,社交主导地位飙升),但与此同时,链上数据却显示出看跌活动(MVRV/NUPL 处于极高风险区,长期持有者正在分发筹码,巨鲸向交易所大量转移资产)。

解读: 这是市场顶部的典型特征。它表明“聪明钱”或长期持有者正在利用媒体制造的积极叙事作为“退出流动性”,将他们持有的资产卖给被狂热情绪驱动的散户投资者。

看涨分歧 (隐藏的强势)

信号特征: 新闻和社交媒体上弥漫着普遍的恐惧情绪(新闻情绪分数低,充斥着 FUD 叙事),但与此同时,链上数据却显示出看涨活动(MVRV/NUPL 处于投降区,巨鲸正在积累,交易所持续出现净流出)。

解读: 这是市场底部的典型特征。它表明公众正在恐慌性抛售,但消息灵通的大型参与者正在悄悄地吸收这些抛售的供应,为下一个周期建仓。

为了将这种解读固化为操作规则,我们构建了以下分歧解读矩阵,它构成了本手册的决策核心。

表2:分歧解读矩阵

|

新闻/社交情绪: 看涨 |

新闻/社交情绪: 看跌 |

| 链上数据: 看涨 |

确认的上升趋势: 趋势强劲,市场参与度广泛。需警惕过热迹象。(高 CSS) |

看涨分歧 (隐藏的强势): 潜在的市场底部。聪明钱在公众恐惧中积累筹码。高置信度的买入信号。 |

| 链上数据: 看跌 |

看跌分歧 (隐藏的疲软): 潜在的市场顶部。聪明钱在散户狂热中派发筹码。高置信度的卖出/避险信号。 |

确认的下降趋势: 趋势强劲,市场普遍投降。需观察积累迹象的出现。(高 CSS) |

第3.4章:决策流程图

为了将上述框架转化为一个可重复执行的操作流程,研究者可遵循以下步骤:

- 数据采集: 每日收集关键指标的数值,包括但不限于 MVRV Z-Score、SOPR、交易所净流量、新闻情绪分数和社交主导地位。

- 状态分类: 使用表1:市场情绪状态定义矩阵,分别为“链上/社交”和“传统新闻”两个范式确定当前所处的情绪状态。

- 一致性或分歧性判断: 比较两个范式的状态。

- 如果一致: 参考第3.2章的确认模型,评估当前趋势的强度 (CSS)。

- 如果分歧: 参考表2:分歧解读矩阵,识别出高置信度的拐点信号。

- 形成分析论点: 基于流程的输出,构建一个清晰的市场分析论点。例如:“链上数据显示看跌,而新闻情绪极度看涨,构成典型的看跌分歧,表明局部顶部出现的概率很高,应考虑降低风险敞口。”

第四部分:历史案例分析——框架的压力测试

一个分析框架的真正价值在于其在真实、高压的市场环境下的表现。本部分将通过复盘近期历史上两个最关键的市场事件,来验证并展示该统一框架的实际效用。

第4.1章:顶部的剖析——2021年牛市双顶(4月与11月)

叙事现实: 2021年的牛市,尤其是在4月和11月的高点附近,市场叙事达到了狂热的顶峰。主流媒体铺天盖地地报道加密货币的暴涨,名人代言层出不穷,“超级周期”和“这次不一样”的论调在社交媒体上占据主导地位。新闻和社交情绪分数均达到了极度贪婪的水平。

经济现实: 与此同时,链上数据却在悄然讲述一个完全不同的故事。来自 Glassnode 和 CryptoQuant 等平台的数据清晰地揭示了市场的内在疲软:

- 盈利能力见顶: MVRV Z-Score 和 NUPL 指标双双进入了“欣快区”(Z-Score 大于7,NUPL 大于0.75),表明市场整体的未实现利润达到了不可持续的极端水平,抛售压力巨大。

- 聪明钱离场: 最关键的信号来自于长期持有者 (LTHs) 的行为。数据显示,在价格达到顶峰时,长期持有者的净头寸变化转为负值,意味着他们正在大规模地、持续地分发(出售)手中的筹码。

- 巨鲸准备抛售: 与此同时,巨鲸钱包向交易所的净流入量显著增加,这是一个明确的信号,表明这些大型持有者正在将资产转移至交易平台,为大规模抛售做准备。

框架应用: 2021年的两次顶部是看跌分歧的教科书式案例。根据我们的框架,当“新闻/社交情绪”处于“看涨”状态,而“链上数据”处于“看跌”状态时,分歧解读矩阵(表2)会发出一个高置信度的“隐藏的疲软”警报。这明确地指示出,市场表面的狂热叙事正在被内部人士用作退出流动性,这是一个清晰的顶部信号。

第4.2章:崩盘的剖析——2020年3月COVID-19事件

叙事现实: 2020年3月,随着 COVID-19 疫情在全球蔓延,金融市场陷入了极度恐慌。新闻叙事充满了不确定性和对全球经济衰退的担忧,所有风险资产都遭到抛售。新闻情绪分数急剧转负,跌入“恐慌”区域。

经济现实: 这一次,链上数据与市场叙事完全同步,共同描绘了一幅大规模去杠杆和投降的画面。

- 恐慌性抛售: 交易所的比特币流入量急剧飙升,创下历史记录,表明恐慌的持有者正不计成本地将资产转移到交易所进行抛售。

- 大规模亏损实现: SOPR 指标暴跌至远低于1的水平,这意味着市场上的绝大多数交易都在以巨大的亏损状态下进行,是集体投降的直接证据。

- 价值重估: MVRV 比率也跌破1,进入了投降区,表明整个市场的市值已经低于其总成本基础。

框架应用: 2020年3月的崩盘是一个典型的确认的下降趋势。两个范式同步进入了“恐慌/投降”状态,确认了趋势的强度。在这种情况下,框架的价值不在于提前预测黑天鹅事件,而在于实时量化崩盘的严重程度,并为识别后续的拐点提供依据。事实上,在崩盘之后,当新闻头条仍然充斥着恐惧情绪时,链上数据开始显示出巨鲸积累和交易所净流出的迹象,这正是框架所定义的看涨分歧(隐藏的强势),预示着一个历史性的买入机会的到来。

结论:构建一个有韧性的知识体系

本操作手册提供的并非一个能够预测未来的水晶球,而是一套严谨、系统化且基于证据的方法论,旨在帮助研究者构建一个更深刻、更具层次感的市场认知框架。市场是经济现实与叙事现实相互作用的复杂系统。通过学习如何量化这两种现实之间的协同与冲突——尤其是学会识别它们何时发生显著分歧——独立研究者可以超越对市场噪音的被动反应,开始主动预判市场情绪的重大转变。

最终,本手册的目标是赋能研究者,使其能够构建一个真正有韧性、能够适应复杂市场环境的个人知识体系。